Las oportunidades para que la banca en México presente crecimiento sostenido en los próximos años continúan latentes, dado que cifras preliminares estiman que el dato al cierre de 2018 se ubique entre el 37% y 38%, indicaron especialistas de la firma KPMG.

Destacaron que si bien por diversas razones en los últimos años México se ha caracterizado por un bajo uso por parte de empresas y personas para financiar sus actividades económicas, recientemente se han llevado a cabo importantes esfuerzos para impulsar al sector como un detonador del Producto Interno Bruto (PIB).

Agregaron que con base en información del Banco Mundial (BM), al cierre de 2017 México presentaba un índice de crédito interno al sector privado del 35% como proporción del PIB, “cifra muy alejada de la de los países desarrollados, que presentan índices por arriba del 150%, o incluso del de países latinoamericanos, que se encuentran por arriba del 60%”.

No obstante subrayaron que el pasado reciente ha mostrado un dinamismo dentro del sector financiero.

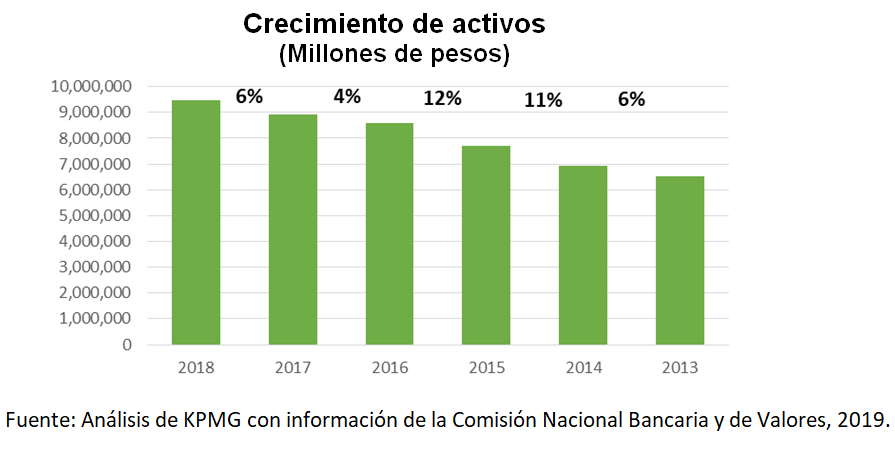

Detallaron que de acuerdo con información de la Comisión Nacional Bancaria y de Valores (CNBV), las Instituciones de Banca Múltiple reportan en sus balances generales (con cifras al 31 de diciembre de cada año) crecimientos en activos totales por arriba del incremento del PIB, e incluso en algunos años a doble dígito, aunque subrayaron que en los últimos dos años ha habido crecimientos menores.

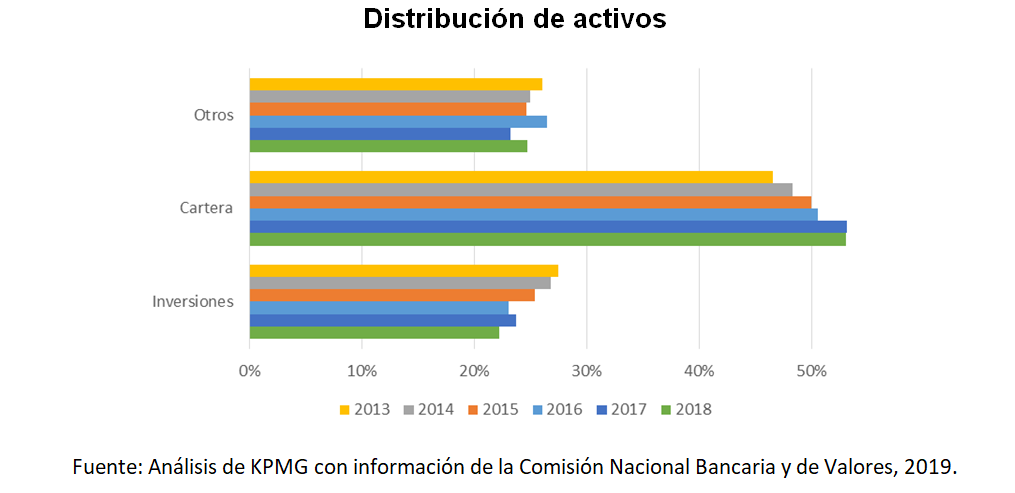

Señalaron que para entender de mejor manera este crecimiento es necesario conocer hacia dónde se han canalizado estos activos, por lo que mostraron un análisis de la distribución de éstos, donde se puede observar que los activos de los bancos se han canalizado principalmente a las actividades de crédito.

Dinamismo en cartera de crédito

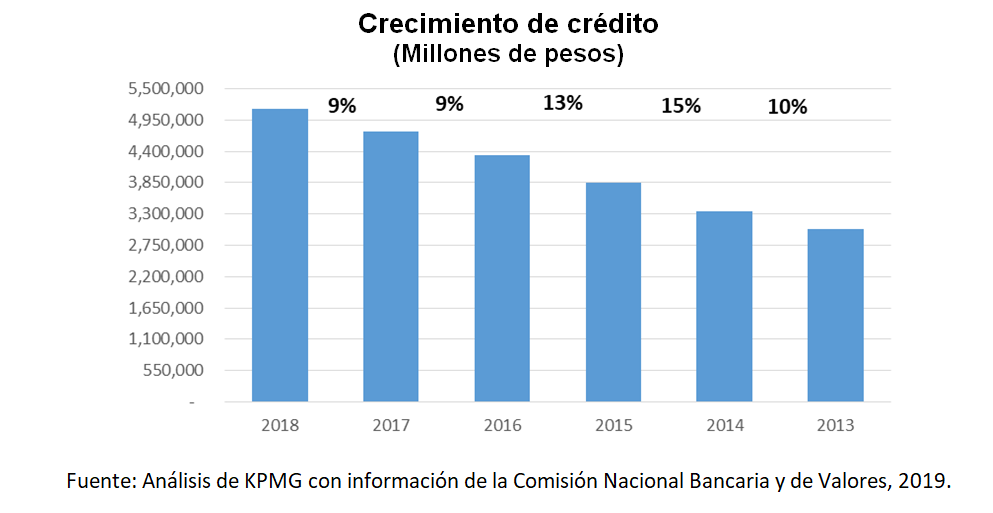

En este contexto indicaron que en 2018 se muestra una mayor distribución de los recursos a productos crediticios, lo que refleja que el aumento en los préstamos ha sido mayor que el crecimiento mostrado en activos que, junto con el incremento de doble dígito mostrado en años pasados, muestra un amplio dinamismo de la actividad crediticia en el país.

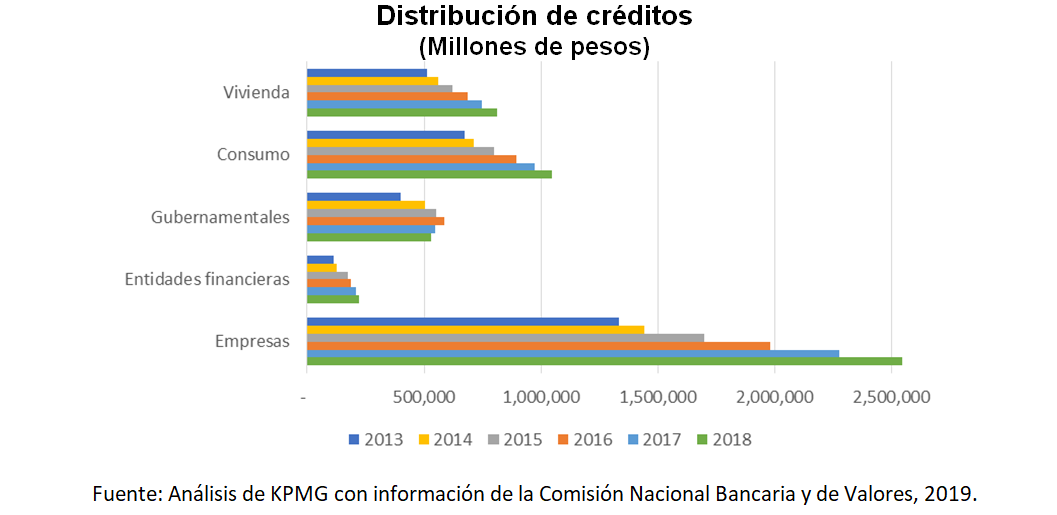

Precisaron que la cartera de crédito ha mostrado un desarrollo constante en cada uno de los tipos de crédito, y que también se puede observar un mayor crecimiento en las actividades productivas del país y en los créditos de consumo, como se muestra a continuación:

Morosidad

Asimismo enfatizaron que en consistencia con la información publicada por la CNBV, los índices de morosidad (cartera vencida/cartera total) al 31 de diciembre de 2018, se encuentran en 2.11.

“Esto refleja un avance importante contra el 3.36 que reportaban las instituciones al cierre de 2013, y una ligera mejora contra lo reportado al 31 de diciembre de 2017 de 2.15, lo cual muestra solidez en el otorgamiento de los créditos en general”, subrayaron.

Asimismo indicaron que los créditos al consumo también han mostrado una ligera mejoría, reportando un índice de morosidad al cierre de 2018 de 4.42 contra 4.51 reportado en 2017.

Perspectivas del sector bancario

Por otra parte manifestaron que al cierre de 2018 la CNBV reporta 51 instituciones de banca múltiple registradas, lo que no es un incremento considerable contra las 46 que se reportaban hace cinco años.

“Sin embargo, la oferta de traspasos de saldos de créditos de consumo, la movilidad de hipotecas y la oferta de productos financieros a través de las fintech es algo cada día más común.

“La transformación digital de los bancos en el país será un punto central para atender las expectativas de los nuevos usuarios sin dejar atrás la banca tradicional”, subrayaron.

Al respecto dijeron que pareciera que quien entienda de mejor forma los hábitos del consumidor –a través de canales digitales–, mejor posicionado estará para lograr una mayor y mejor penetración bancaria.

También enfatizaron que la educación financiera jugará un papel fundamental, y que sobre todo, se deberá tener especial cuidado en modelos de financiamiento colectivo.

Añadieron que si bien es cierto que se han mostrado avances interesantes en las cifras que reportan las instituciones de banca múltiple, aún se puede trabajar en diversos temas.

Entre ellos, facilitar créditos y el costo de los mismos para las pequeñas y medianas empresas; el papel que juegue la banca de desarrollo; incremento de la educación financiera que permita a los usuarios tomar mejores decisiones en la contratación de productos financieros, y el avance de la banca digital, que no solo facilite el acceso a servicios financieros, sino que atraiga a las nuevas generaciones.

“En suma, deberemos estar atentos al entorno económico. El periodo de tasas de interés bajas ha concluido y todo indica que esta tendencia continuará.

“Ahora, más que nunca, los usuarios del sector financiero deberán poner mayor atención a índices como Costo Anual Total (CAT), tasas variables contra tasas fijas y periodos de pago”, puntualizaron los especialistas de KPMG.