El crédito hipotecario del Instituto del Fondo Nacional de Vivienda para los Trabajadores (Infonavit) y el Fondo de la Vivienda del ISSSTE (FOVISSSTE) en coparticipación con la banca comercial es más caro en comparación otorgados únicamente por la banca comercial, destacó el Banco de México.

En el reporte sobre Indicadores Básicos de Crédito a la Vivienda para periodo Abril 2020-Marzo 2021 se otorgaron 476 mil créditos para la compra de vivienda nueva o usada, de los que un 77 por ciento fueron otorgados por el Infonavit y FOVISSSTE representaron, banca comercial, 21.3 por ciento y sólo el 1.7 por ciento fueron créditos otorgados por otros organismos públicos.

En este periodo el monto de la cartera de crédito fue de 353.4 mil millones de pesos; la participación de Infonavit y FOVISSSTE en ese monto fue de 52.5 por ciento, la de la banca fue 47.1 por ciento y solo 0.4 por ciento correspondió al otorgado por otros organismos públicos.

El monto total real de crédito otorgado de créditos para adquisición de vivienda en el periodo Abril 2020-Marzo 2021 tuvo una reducción de 2.7 por ciento respecto al mismo periodo del año pasado, lo cual fue resultado una reducción de 6.6 por ciento en el saldo de crédito otorgado por Infonavit y FOVISSSTE y un aumento de este mismo concepto de 4.2 por ciento por parte de la banca comercial.

Las políticas de tasas de interés de créditos para adquisición de vivienda de Infonavit y FOVISSSTE se determinan con base en criterios de políticas públicas. En 2021, la tasa de interés de los créditos originados por Infonavit fue de 12 por ciento anual para adquisición de vivienda y/o autoconstrucción, a la cual se hace un ajuste en función del ingreso de los derechohabientes de este instituto.

En los créditos originados por FOVISSSTE, la tasa fluctúa en un rango de 4 a 6 por ciento dependiendo del salario básico mensual del trabajador.

Los créditos hipotecarios de la banca comercial fueron en 99.2 por ciento otorgados en moneda nacional y 99.9 por ciento a tasa de interés fija durante el periodo de Abril 2020 a Marzo 2021.

Los créditos de la banca comercial se clasifican de acuerdo con su destino principal: adquisición de vivienda; autoconstrucción; remodelación o mejoramiento de la vivienda individual; créditos a la liquidez y créditos para pago de pasivos hipotecarios.

Los créditos para adquisición de vivienda constituyen 79.9 y 80.3 por ciento del total de créditos y saldo otorgado, respectivamente. Del resto de destinos de créditos a la vivienda, destacan los créditos destinados a pagar pasivos hipotecarios, los cuales constituyen el 8.5 y 9.0 por ciento del número de créditos y saldo otorgado durante este periodo, respectivamente. La adquisición de vivienda y pago de pasivos hipotecarios representan en conjunto el 88.3 y 89.2 por ciento del número de créditos otorgados y saldo total originado durante el periodo mencionado, respectivamente.

Los créditos dirigidos a la adquisición de vivienda registraron una tasa de interés promedio ponderado de 9.1 por ciento, plazo de 19 años y un monto promedio de 1.7 mdp en la originación. En comparación, el rubro de crédito a la vivienda con la mayor tasa fue el crédito para liquidez con garantía inmobiliaria que registró, durante el mismo periodo, una tasa de interés promedio ponderado de 10.8 por ciento, plazo promedio de 16 años y un monto promedio de 1.2 mdp.

En marzo de 2021, la cartera total de créditos para compra de vivienda otorgada por la banca comercial consolidada estuvo constituida por 1.4 millones de créditos con un saldo de mil 006.1 millones de pesos (mdp) corrientes.

Los créditos otorgados por la banca en coparticipación con Infonavit y FOVISSSTE tuvieron plazos y tasas mayores que los concedidos sin la participación de dichos organismos públicos.

De igual manera, para el mismo periodo, los créditos destinados a mejoras a la vivienda garantizados con la subcuenta de vivienda que administran los organismos, registraron un monto promedio de 37 mil pesos, plazo promedio de 2 años y una tasa de interés promedio ponderado por saldo de 17.0 por ciento. Este tipo de crédito contrastan con los créditos otorgados por la banca para este destino sin intervención de los Infonavit y FOVISSSTE, los cuales tuvieron un monto promedio de 2.3 millones de pesos, 17 años de plazo promedio y una tasa de interés promedio ponderado por saldo de 8.1 por ciento.

La cartera de crédito de la banca comercial comparable para adquisición de vivienda generada en el periodo abril 2020-marzo 2021 fue de 147.9 miles de millones de pesos nominales y se conformó por 87.5 mil préstamos.

El monto de crédito otorgado promedio fue de 1.7 millones de pesos, el plazo promedio fue de 19 años y la tasa promedio ponderado por saldo fue de 9.1 por ciento.

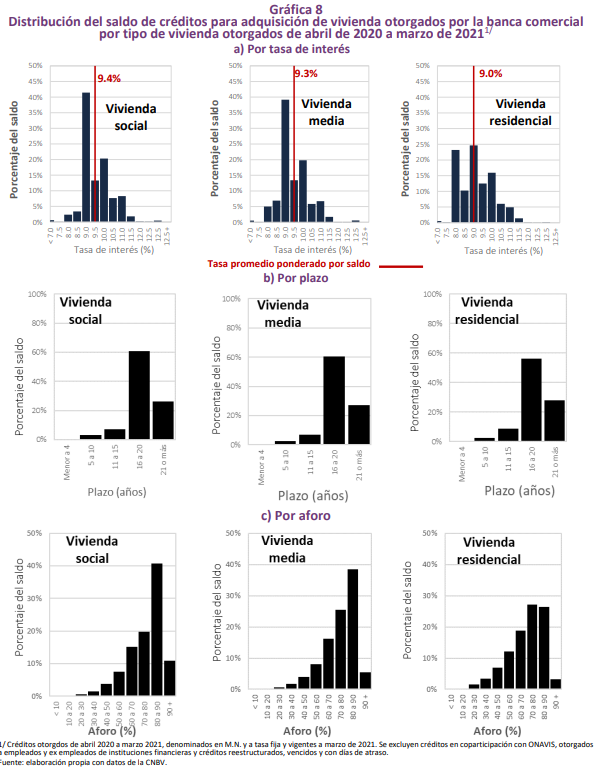

El 50.5 por ciento del saldo total de estos créditos se dirigió a la adquisición de bienes inmuebles residenciales, 38.1 por ciento a vivienda media y el resto a vivienda de interés social.

El 62.5 por ciento del saldo correspondió a créditos que tenían un aforo menor o igual a 80 por ciento; es decir, el enganche que el cliente pagó fue superior o igual al 20 por ciento del valor de la vivienda.

También se observa que la tasa promedio ponderado por saldo fue menor para créditos con aforos menores.

El 76.9 por ciento del saldo de créditos para adquisición de vivienda otorgados durante el periodo Abril 2020–Marzo 2021 presentaron tasas entre 8.5 y 12.0 por ciento: Cerca del 69.1 por ciento de estos créditos presentaron tasas entre 8.5 y 10.0 por ciento.

Las instituciones que presentaron las tasas de interés promedio ponderado más bajas fueron fueron Ve por Más con 8.7 por ciento; Banorte, 8.8 por ciento, y HSBC con 8.9 por ciento.

Las instituciones que tuvieron mayor participación en el saldo de crédito otorgado fueron BBVA con 26.8 por ciento; Banorte, 19.8 por ciento, y Santander con 19.2 por ciento, en conjunto concentraron 65.8 por ciento del saldo de la cartera comparable del crédito para adquisición de vivienda.

Las instituciones que otorgaron más créditos fueron BBVA con 31.7 por ciento; Scotiabank, 17.6 por ciento, y Banorte con 17.1 por ciento. En conjunto estos tres bancos concentraron 66.4 por ciento de los créditos dentro de la cartera comparable del crédito para adquisición de vivienda.

Todas las instituciones presentaron disminuciones en sus tasas de interés con relación al mismo periodo del año anterior; las que presentaron las mayores reducciones fueron Afirme y Ve por Más con 1.7 puntos porcentuales y Banorte con 1.3 puntos porcentuales.

Los créditos para la adquisición de vivienda de interés social otorgados durante el periodo de Abril 2020 a Marzo de este año presentaron una tasa de interés promedio ponderado fue 9.4 por ciento y su rango se encontró entre 9.0 y 9.9 por ciento.

Las instituciones que registraron las tasas de interés promedio más bajas fueron HSBC con 9.0 por ciento, Citibanamex, 9.1 por ciento, y Banorte y BBVA con 9.3 por ciento.

Las instituciones que tuvieron mayor participación en el saldo otorgado fueron BBVA con 39.2 por ciento; Scotiabank, 19 por ciento, y Santander con 13.4 por ciento. Estos bancos representaron en conjunto el 73.0 por ciento y 71.6 por ciento del número de créditos y saldo de la cartera comparable otorgada en el periodo, respectivamente.

Los bancos que tuvieron las tasas de interés promedio ponderado más bajas fueron HSBC y Banorte con 9.0 por ciento; BBVA, 9.2 por ciento, y Citibanamex con 9.3 por ciento.